7.4. ПРОГНОЗИРОВАНИЕ РАЗВИТИЯ РАЗЛИЧНЫХ СЕГМЕНТОВ РЫНКА (НА ПРИМЕРЕ ФОНДОВОГО РЫНКА РФ)

7.4.1. Предыстория исследования

|

|

В 1993-1994 годах, автором совместно с Б.Х.Шульман (США) были проведены исследования Российского фондового рынка [159, 233]. При этом были применены предложенные технологии и специальный программный инструментарий АСК-анализа – базовая система "Эйдос" [152] и специально созданная система окружения "Эйдос-фонд" (рисунок 7.1). Было разработано несколько вариантов приложений для различных сегментов фондового рынка и с различной детализацией прогнозов. В дальнейшем данная разработка была усовершенствована (усилены графические возможности анализа данных), разработаны исследовательские режимы и др. |

|

Рисунок 7. 1. Титульная видеограмма системы окружения "Эйдос-фонд" |

|

7.4.2. Когнитивная структуризация и формализация предметной области

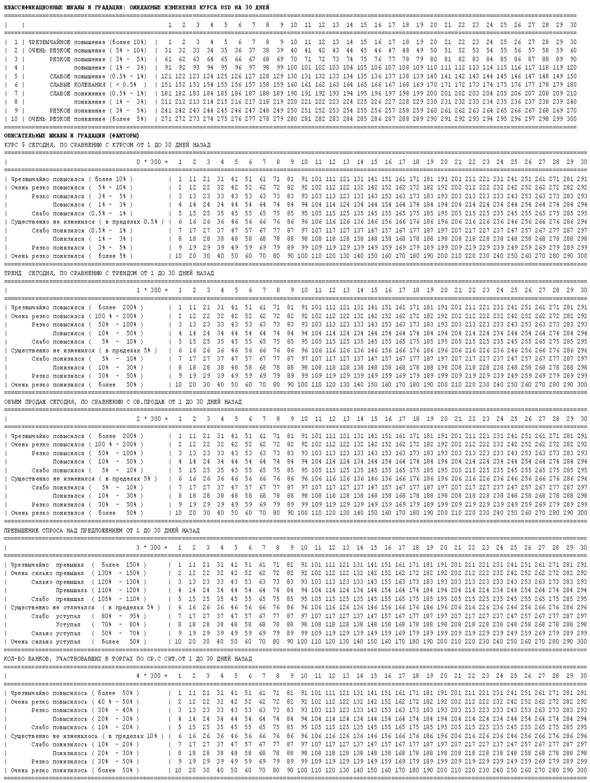

Одним из основных требований системного анализа является требование полноты и всесторонности рассмотрения, а также необходимость исключения из рассмотрения несущественной информации. При когнитивной структуризации предметной области были выявлены 300 ситуаций на фондовом рынке, которые описывались 1500 показателями (таблица 7.1). В соответствии с разработанной методикой причинно-следственные взаимосвязи между ситуациями на фондовом рынке выявлялись на основании анализа биржевых баз данных, содержащих сведения примерно за 1993-1994 годы. Позже эти базы были дополнены и в настоящее время содержат данные за 1393 дня с 1992 по 1998 годы.

Таким образом, размерность

модели составила: 300 прогнозируемых ситуаций на фондовом рынке, 1500 градаций

факторов, 1393 прецедента за 1992 по 1998 годы, 1765907 фактов.

В соответствии с разработанной методикой, путем анализа биржевых баз данных, содержащих сведения за 1393 дня с 1992 по 1998 годы, выявлялись причинно-следственные взаимосвязи между ситуациями на фондовом рынке.

При этом были применены математические модели и технологии, а также специальный программный инструментарий АСК-анализа: когнитивная аналитическая система "Эйдос" [152]. Реализованные в данной системе когнитивные технологии основаны на системной автоматизации 10 базовых когнитивных операций с применением системного обобщения семантической меры целесообразности информации, предложенной академиком А.А.Харкевичем [330].

|

Таблица

7. 1 – КЛАССИФИКАЦИОННЫЕ И ОПИСАТЕЛЬНЫЕ |

|

|

7.4.3. Исходные данные для прогноза: биржевые базы данных

Система "Эйдос-фонд" относится к окружению системы Универсальной когнитивной аналитической системы "Эйдос" и представляет собой по сути дела программный интерфейс между биржевыми базами данных и базовой системой "Эйдос".

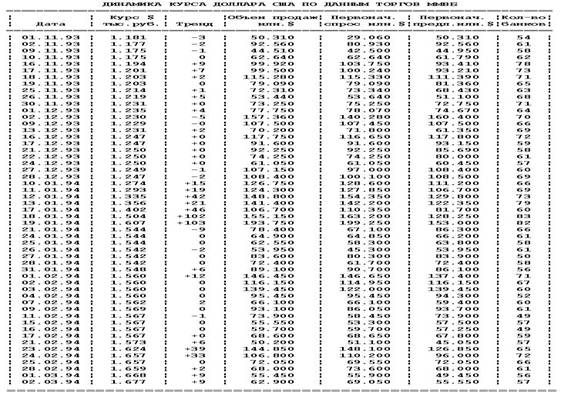

Система "Эйдос-фонд" обеспечивает прогнозирование динамики курсов валют и ценных бумаг на 1-й 2-й, 3-й, ... , 30-й день от текущего дня с достоверностью около 85%. Преобразование данных из стандартов биржевых баз данных в стандарт Системы "Эйдос" осуществляется автоматически с помощью специально для этого созданного автором программного интерфейса. В таблице 7.2 приводится фрагмент биржевой базы данных:

|

|

При этом также осуществляется преобразование первичных параметров, т.е. чисел из временных рядов, характеризующих предметную область, во вторичные параметры - характеризующие наступление тех или иных экономических ситуаций (событий). Система "Эйдос" выявляет взаимосвязи между прошлыми и будущими событиями, и, на этой основе, позволяет осуществлять прогнозирование ситуаций. Технические решения, реализованные в данном программном интерфейсе, являются типовыми и могут быть использованы в других приложениях, где необходимо преобразование временных рядов, характеризующих динамику предметной области, в события, анализируемые системой "Эйдос". При использовании данного приложения были "вновь открыты" многие "сильнодействующие" закономерности валютного и фондового рынка, давно известные специалистам и вписывающиеся в так называемые "фундаментальные" (т.е. содержательные аналитические модели) и "технические" (т.е. феноменологические аналитические) модели [1]. В то же время необходимо подчеркнуть, что было открыто много новых, как правило "более слабых" и специфических закономерностей валютного и фондового рынка, характерных именно для ММВБ на момент проведения работ. Была также обнаружена определенная динамика этих закономерностей. Подход, реализованный на базе системы "Эйдос" во многом является синтезом подходов фундаментальной и технической школ и имеет определенную новизну.

7.4.4. Формирование точечных прогнозов

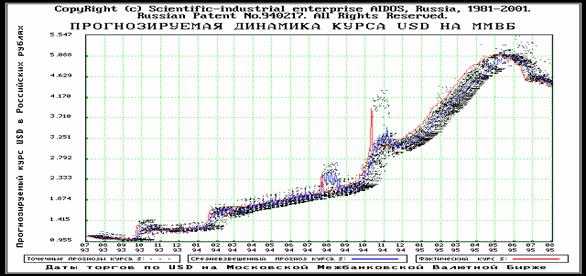

На приведенных ниже диаграммах, которые выдает данная система, приводится фактический курс $ США, а также множество точечных прогнозов и средневзвешенный прогноз динамики курса $, рассчитанный с учетом достоверностей точечных прогнозов. Дело в том, в данном приложении на каждый конкретный день получается 30 прогнозов, первый из которых "с позиции во времени" на 30 дней назад, второй - на 29 дней назад, и т.д.

Фрагмент карточки результатов прогнозирования, получающейся на основе данных, имеющихся на текущий день, приводится в таблице 7.3:

|

Таблица 7. 3

– КАРТОЧКА РЕЗУЛЬТАТОВ ПРОГНОЗИРОВАНИЯ |

|

|

Любой прогноз основан на использовании ранее выявленных закономерностей в предметной области. Так как эти закономерности вообще говоря изменяются при прохождении активной системой точки бифуркации, то следует ожидать, что сразу после прохождения системой этой точки адекватность модели будет резко снижаться, а затем плавно возрастать со скоростью, которую называют "скоростью сходимости" за счет синтеза и адаптации новой модели (фактически исследование зависимости адекватности модели от объема выборки показывает, что погрешность модели после прохождения системой точки бифуркации уменьшается по закону близкому по форме к "затухающим колебаниям").

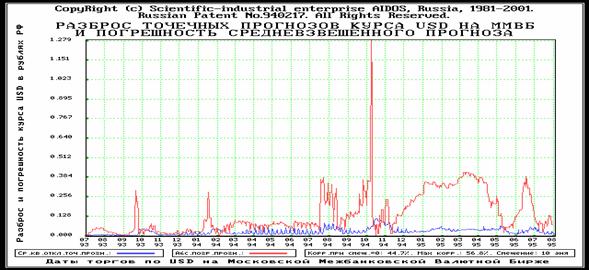

Из этого следует, что выявление причинно-следственных связей между событиями, между которыми было несколько точек бифуркации, вряд ли имеет смысл. Поэтому увеличение объема фактографической базы для принятия решений само по себе еще не гарантирует повышения их качества. Более того, учет данных, подчиняющихся закономерностям уже потерявшим силу, вполне может и ухудшить характеристики модели. Свойство модели сохранять адекватность при прохождении точки бифуркации будем называть устойчивостью. Результаты взвешивания "точечных прогнозов" приведены на рисунках 7.2 – 7.3.

|

|

|

Рисунок 7. 4. Сходимость модели по атрибуту: 1246, класс: 219 |

Устойчивость модели, скорость ее сходимости и повышение степени адекватности при изменении объема обучающей выборки являются важнейшими характеристиками модели и определяются ее способностью к выявлению и учету новых закономерностей в предметной области, вступивших в действие после прохождения системой точки бифуркации.

Атрибут 1246: "Количество банков, участвующих в торгах сегодня по сравнению с ним же, 5 дней назад: существенно не отличается (95-105%)".

Класс 219: "На 9-й день понижение курса $ (1-3%)".

Из рисунка 7.3 видно, что погрешность прогнозирования и разброс точечных прогнозов сильно корреллируют. Таким образом, разброс точечных прогнозов может быть использован как количественный измеритель степени неопределенности состояния системы и позволяет оценить степень близости этого состояния к "детерминистскому" или "бифуркационному".

Из сравнения рисунков 7.2.и 7.3 видно, что после прохождения активной системой каждой точки бифуркации начинается колебательный процесс приближения атрибута к новому оптимальному значению, минимизирующему ошибку прогнозирования. После достижения этого состояния значение атрибута практически не изменяется до достижения системой новой точки бифуркации.

Когда разброс точечных прогнозов незначителен (рисунок 6.6), средневзвешенному прогнозу можно доверять, т.к. система находится на детерминистском участке своего развития, на котором ее поведение хорошо прогнозируется, т.к. закономерности, управляющие этим поведением на детерминистском этапе известны и не изменяются. Если же разброс точечных прогнозов велик, то средневзвешенному прогнозу доверять нельзя, т.к. система находится в бифуркационном состоянии, на котором ее дальнейшее поведение неопределенно, т.к. закономерности, управляющие этим будущим поведением только формируются, еще не определены и не отражены в модели.

7.4.5. Формирование средневзвешенного прогноза

Каждый точечный прогноз может быть представлен в форме вектора, параллельного оси Y (величина курса доллара США), имеющего определенную направленность, т.е. знак ("+" повышение, "–" понижение), а также величину, модуль, отражающую скорость изменения курса. Кроме того, каждый точечный прогноз имеет свою достоверность, нормированную от 0 до 1. Было принято, что вклад каждого точечного прогноза в средневзвешенный зависит не только от знака и модуля вектора, но от достоверности, которая просто умножается на модуль и уменьшает его пропорционально достоверности. Таким образом, средневзвешенный прогноз является векторной суммой всех точечных прогнозов с учетом их достоверностей. Так как вектора всех точечных прогнозов параллельны оси Y, то векторную сумму можно заменить их скалярной суммой в координатной форме, в которой направление вектора учитывается просто его знаком:

|

|

где:

|

i |

– дата, с которой сделан прогноз. |

|

j |

– внутренний номер прогноза, сделанного с i-й даты. |

|

N |

– количество прогнозов, сделанных с i-й даты на дату D. |

|

PD |

– средневзвешенный прогноз курса доллара США на дату D. |

|

Pij |

– модуль и знак j-го точечного прогноза курса доллара США, сделанного с i-й даты на дату D. |

|

aij |

– оценка достоверности j-го точечного прогноза курса доллара США, сделанного с i-й даты на дату D (формируется системой "Эйдос" автоматически на основе данных, представленных системой окружения "Эйдос-фонд") |

Необходимо отметить, что учитываются только те точечные прогнозы, которые имеют положительное сходство с ситуацией, реально сложившейся на фондовом рынке. В результате средневзвешенный прогноз показывает, что "скорее всего произойдет на фондовом рынке".

Прогнозы, имеющие отрицательное сходство, также могут быть обобщены по аналогичной методике, но полученный средневзвешенный прогноз будет означать "чего точно не произойдет на фондовом рынке".

7.4.6. Оценка адекватности модели

Адекватность модели определяется несколькими способами:

1. Путем численного эксперимента, т.е. ретроспективного прогнозирования по данным обучающей выборки (внутренняя валидность).

2. Путем экспериментально сопоставления прогнозируемого и фактического развития активного объекта (внешняя валидность).

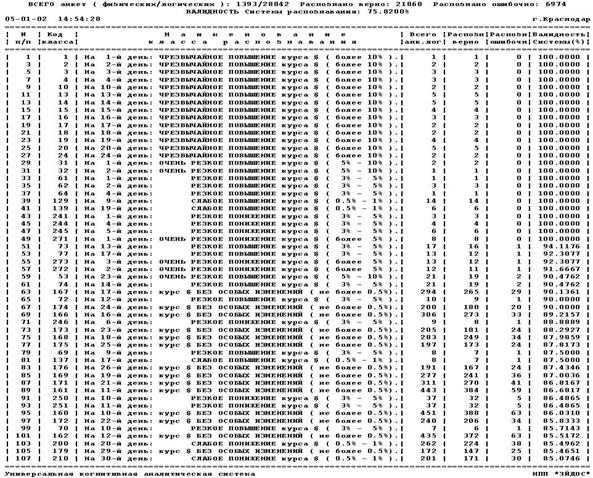

И внутренняя, и внешняя валидность может определяться в разрезе по классам (дифференциальная) или как средневзвешенная по всем классам (интегральная валидность). При исследовании системно-когнитивной модели было обнаружено, что ошибка прогнозирования курса Российского рубля по отношению к доллару США зависит от прогнозируемой ситуации, т.е. дифференциальная валидность существенно отличается от интегральной.

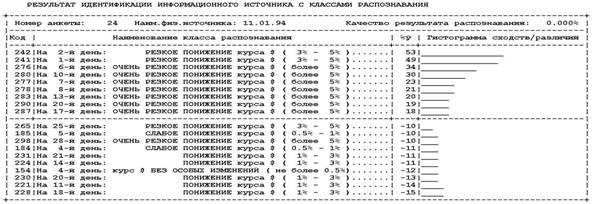

Фрагмент отчета по результатам измерения внутренней дифференциальной и интегральной валидности приведены в таблице 7.4.

|

Таблица 7. 4 – ИЗМЕРЕНИЕ ВНУТРЕННЕЙ ДИФФЕРЕНЦИАЛЬНОЙ И ИНТЕГРАЛЬНОЙ ВАЛИДНОСТИ СЕМАНТИЧЕСКОЙ ИНФОРМАЦИОННОЙ МОДЕЛИ ФОНДОВОГО РЫНКА |

|

|

Прохождение системой точек бифуркации изменяет значения атрибута, но не изменяет его смысла по отношению к рассмотренным классам, т.е. не изменяет семантического портрета атрибута, поэтому данный вид устойчивости предлагается называть "Семантическая устойчивость".

Из рисунков 7.2 – 7.3 хорошо видно, что погрешность прогнозирования и разброс точечных прогнозов резко возрастают синхронно с "обвалами" рубля. При искусственном (волевом) "удержании" курса рубля, которое обычно следует за периодами его "обвала", прогноз сильно отличается от фактического курса. Это можно объяснить тем, что фактически прогнозируется рыночный, а не искусственно установленный курс. Таким образом, разброс точечных прогнозов является количественным измерителем степени неопределенности состояния системы и позволяет классифицировать это состояние как "детерминистское" или "бифуркационное" или оценить степень близости к этим состояниям.

Продолжим глубокую и плодотворную квантовомеханическую аналогию. Высокая степень согласованности точечных прогнозов соответствует высокой степени редукции волновой функции, т.е. состоянию объекта с высокой степенью редукции, в котором плотность вероятности его наблюдения близка к 1 для одного состояния или в некоторой точке и очень мала для остальных. Большой разброс точечных прогнозов соответствует виртуальному состоянию объекта, при котором плотность вероятности его наблюдения распределена по различным состояниям таким образом, что для любого из них достаточно далека от 1. Объект не может находиться одновременно и в полностью виртуальном, и в полностью редуцированном состояниях, при этом количественное соотношение между "степенями редукции и виртуальности" определяется известным соотношением неопределенностей Гейзенберга [25, 30, 323].

Когда разброс точечных прогнозов незначителен, средневзвешенному прогнозу можно доверять, т.к. система находится на детерминистском участке своего развития, на котором ее поведение хорошо прогнозируется, т.к. закономерности, управляющие этим поведением на детерминистском этапе известны и не изменяются. Если же разброс точечных прогнозов велик, то средневзвешенному прогнозу доверять нельзя, т.к. система находится в бифуркационном состоянии, на котором ее дальнейшее поведение неопределенно, т.к. закономерности, управляющие этим будущим поведением только формируются и еще не определены.

Таким образом, развитые методика, технология и программный инструментарий АСК-анализа позволяют либо надежно прогнозировать развитие активного объекта, либо надежно прогнозировать его переход в бифуркационное состояние, что само по себе также чрезвычайно ценно.

7.4.7. Детерминистские и бифуркационные участки траектории

При исследовании динамики среднеквадратичного отклонения точенных прогнозов от средневзвешенного (разброс точечных прогнозов от среднего) было обнаружено, что эта характеристика позволяет выделить два основных типа периодов, которые сменяют друг друга:

1. Относительно длительные периоды, характеризующиеся "высокой кучностью точечных прогнозов". Это детерминистские периоды, для которых характерна высокая точность прогнозов, высокое совпадение средневзвешенного прогноза с фактическим курсом доллара США (на уровне 90-95%).

2. Относительно короткие периоды, характеризующиеся высокой степенью разброса точечных прогнозов. Это бифуркационные периоды, для которых характерна низкая точность прогнозов, относительно слабое совпадение средневзвешенного прогноза с фактическим курсом доллара США (на уровне 50-60%).

Необходимо специально отметить, что сам факт наступления бифуркационного периода прогнозируется по величине разброса точечных прогнозов с очень высокой достоверностью (около 95%), а что произойдет конкретно в бифуркационный период с курсом доллара США и рубля спрогнозировать вообще не представляет проблемы, т.к. всегда происходило одно и то же: во все эти "черные вторники и четверги" происходил катастрофический курса обвал рубля по отношению к доллару.

7.4.8. Прогнозирования времени перехода системы в бифуркационное состояние

Остановимся подробнее на прогнозе перехода активного объекта в бифуркационное состояние. Прежде всего, если говорить о Российском фондовом рынке, то многолетний опыт его исследования убедительно свидетельствует, что в точках бифуркации неизменно происходит "обвал" рубля. Но в возможности прогнозирования сроков перехода системы в состояние бифуркации содержится и значительно более глубокий смысл, состоящий в том, что имеется теоретическая и практическая возможность определения сроков окончания любого дела на основании сроков его начала и данных о ходе реализации. Это и прогнозирование срока окончания ВУЗа по данным о сдаче сессий, прогнозирование сроков безотказной эксплуатации различных технических систем (от мобильной энергоустановки до сложной территориально распределенной энергосистемы), "сроков жизни" различных организмов, а также экономических, общественных, военных, политических и государственных организаций, и т.п. и т.д. Примерно также по изучению участка траектории снаряда специалисты по баллистике определяют точку его вылета и предполагаемую цель.

7.4.9. Исследование семантической информационной модели

Рассмотрим каким образом в

предложенной технологии решаются некоторые проблемы, сформулированные в теоретической

части данного исследования:

Кратко рассмотрим на примере

исследования фондового рынка основные параметры семантической информационной

модели предметной области:

1. Способ взвешивания точечных прогнозов.

2. Ослабление влияния факторов со временем

3. Старение информации и периоды эргодичности процессов в предметной области.

4. Время реакции системы на изменение факторов (ригидность).

5. Автоколебания системы.

6. Детерминистские и бифуркационные участки траектории.

7. Управление фондовым рынком на детерминистских участках траектории и в точках бифуркации.

Ослабление влияния факторов со временем

Разработка методики прогнозирования основывалась на предположении о том, что факторы в среднем должны оказывать тем меньшее воздействие на текущую ситуацию на фондовом рынке, чем больше прошло времени со времени окончания их действия. Поэтому в реализованной методике учитывались факторы, действующие в течение прошедшего месяца. Специальное исследование, проведенное после разработки методики, показало, что факторы, действующие примерно 30 дней до возникновения текущей ситуации на фондовом рынке, незначительно отличаются по силе влияния на фондовый рынок от факторов, действующих 10 или 20 дней назад. Это означает, что в принципе оправдано было бы взять и значительно больший предстоящий период, например 6 месяцев, в течение которого учитывалось бы действие факторов на текущую ситуацию. Для определения длины предстоящего периода необходимо проведение специального исследования с очень большим предстоящим периодом, составляющим, например, несколько лет.

Старение информации и периоды эргодичности процессов в предметной области

В то же время при исследовании зависимости валидности методики от продолжительности предстоящего периода, в течение которого учитывается действие факторов, было обнаружено, что при увеличении этого периода валидность методики сначала возрастает, а затем начинает плавно, а иногда и скачком снижаться. Рост валидности объясняется увеличением статистики базы примеров, что повышает ее представительность и адекватность. Последующее уменьшение валидности может быть объяснено тем, что закономерности в предметной области изменяются с течением времени, и, поэтому, очень старые данные основаны на иных закономерностях, чем действующие в настоящее время, и значит они уже не повышают адекватность методики, а снижают ее, по сути искажают картину.

Периоды времени, в течение которых закономерности в предметной области существенно не меняются, называются периодами эргодичности. Именно на эр годичных периодах неадаптивные АСУ сохраняют свою адекватность. Эргодичность процессов нарушается либо в результате длительного действия эволюционных изменений в предметной области, которые в конце концов приводят к ее качественному изменению, или в результате действия кратковременных революционных (качественных, скачкообразных) изменений.

Для каждой методики должны быть определены периоды эргодичности, т.к. при выходе за эти периоды необходима адаптация старой или разработка новой методики.

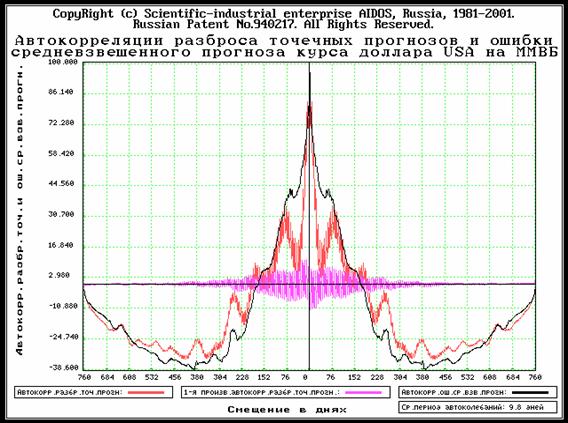

Автоколебания фондового рынка

При исследовании чередования детерминистских и бифуркационных этапов в развитии активных объектов методами корреляционного анализа и конечных разностей были обнаружены автоколебания средневзвешенного прогноза, разброса точечных прогнозов и ошибки средневзвешенного прогноза на фондовом рынке с периодичностью около одной недели и одного месяца (рисунок 7.5).

В качестве варианта содержательного объяснения полученных результатов (т.е. их интерпретации) можно предположить, что именно с этой периодичностью на фондовом рынке в 1993-1994 годах осуществлялись принятие и реализация решений. Причем в субботу и воскресенье принимаются решения на следующую неделю, а в конце месяца – на следующий месяц. Таким образом можно говорить об уровнях бифуркаций: для достижения цели месяца как закон реализуется некий план, для реализации которого необходимо каждую неделю принимать и реализовать решения так сказать 2-го уровня, подчиненные главному плану и цели месяца.

Предложенные методология, технология, методика и специальный программный инструментарий обеспечивают системно-когнитивный анализ детерменистско-бифуркационной динамики активных объектов и в других предметных областях [271, 281]. Однако необходимо отметить, что одной из предпосылок для формирования точечных прогнозов с различных точек во времени является наличие данных мониторинга за достаточно длительный период времени, т.е. отдельных точечных исследований для этого недостаточно.

Изучение графика средневзвешенного прогноза курса доллара США показало, что его автокорреляция имеет ярко выраженную недельную периодичность, т.е. ММВБ в 1994 году имела период собственных колебаний, составляющий одну неделю. Скорее всего это связано с отсутствием торгов в выходные дни.

Время реакции системы на изменение факторов (ригидность)

Исследование, проведенное после разработки методики, показало, что наиболее сильное влияние на текущую ситуацию оказывают факторы, действующие неделю назад, а более поздние факторы практически не оказывают на нее никакого влияния. Это означает, что в ММВБ в 1994 году имела высокую "инерционность", "время реакции", "ригидность", составляющую примерно одну неделю. По некоторым данным аналогичный параметр для Лондонской биржи в этот же период времени составлял около 32 секунд.

Управление фондовым рынком на детерминистских участках траектории

Из факторов, существенно влияющих на динамику курса доллара США лишь некоторые зависят от решений крупных финансовых негосударственных руководителей, да и то, если они будут действовать скоординировано. Прежде всего это количество банков, участвующих в торгах, а также объем первоначального спроса и предложения. На второй параметр может оказывать существенное влияние Центральный банк, путем крупных интервенций или закупок доллара США.

Управление фондовым рынком в точках бифуркации

Однако, в точках бифуркации обычные закономерности фондового рынка нарушаются или практически теряют силу, в игру вступают совсем другие факторы, которые имеют в основном не экономическую, а психологическую природу. Изучение этих факторов и разработка тактики оперативных действий требует прогнозирования динамики курса в течение суток буквально по часам. Такая работа была проведена совместно с Б.Х.Шульман (США). На первом этапе была разработана универсальная формальная классификация, включающая очень большое (заранее избыточное) количество вариантов суточной динамики курса доллара США, которая генерировалась автоматически. Затем было изучено влияние факторов, действующих на фондовом рынке в течение предшествующего месяца. Проведенная работа показала, что:

– не все теоретически-возможные варианты суточной динамики курса фактически реализуются;

– существует возможность надежного прогнозирования суточной динамики курса доллара не только в детерминистские периоды, но и в точках бифуркации.

Это позволяет участникам рынка сознательно и спокойно принимать ответственные решения не только заблаговременно, но и точно привязываясь к времени в течение дня.